Η γαλλική τράπεζα συνιστά θετικές θέσεις σε ελληνικά ομόλογα έναντι ιταλικών ομολόγων και θετικές θέσεις σε ιρλανδικά ομόλογα έναντι γερμανικών ομολόγων

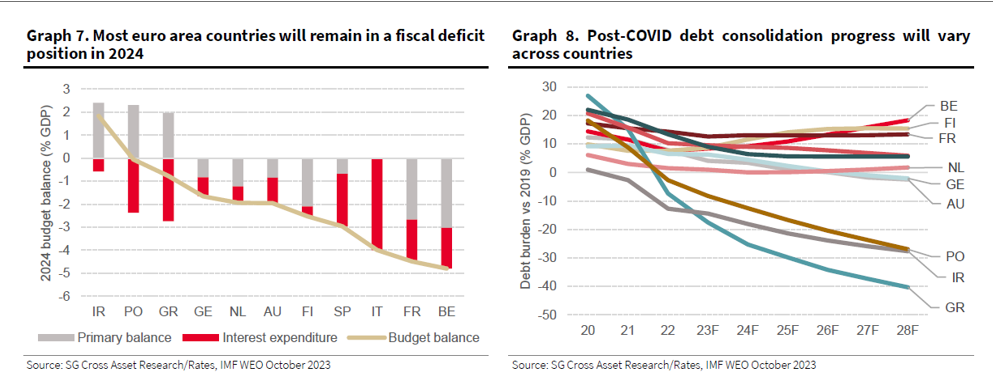

Η Societe Generale συγκαταλέγει την Ελλάδα στα θετικά… «outliers» της ευρωζώνης, καθώς και την Ιρλανδία και την Πορτογαλία, γιατί το 2024 αναμένεται να παρουσιάσουν πρωτογενές πλεόνασμα και σημαντική μείωση του χρέους, ενώ θα μπορούν να καλύψουν πληρωμές τόκων. . Άλλες χώρες με πιο άκαμπτες δομές κόστους ή υψηλές πληρωμές τόκων, όπως η Ιταλία, το Βέλγιο και η Γαλλία, ενδέχεται να αντιμετωπίσουν υψηλά ελλείμματα και πρόσθετο χρέος.

Στο πλαίσιο αυτό, στην προοπτική του 2024, στο μέτωπο του δημόσιου χρέους της ευρωζώνης, η γαλλική τράπεζα συνιστά θέσεις long σε ελληνικά ομόλογα σε σύγκριση με ιταλικά, καθώς και θέσεις long σε ιρλανδικά ομόλογα σε σύγκριση με γερμανικά.

Societe Generale: Πτώση της κερδοφορίας των εισηγμένων εταιρειών για το 2024

Όπως εξηγεί, η παραπάνω απόκλιση αλλάζει σιγά σιγά την παραδοσιακή ταξινόμηση των χωρών του πυρήνα, του ημιπυρήνα και της περιφέρειας. Θα ήταν δύσκολο, για παραδείγματα, να ταξινομηθεί η Ιρλανδία ως περιφερειακή χώρα όταν ο λόγος του χρέους της χώρας προς το ΑΕΠ ήταν ήδη ο χαμηλότερος μεταξύ των κύριων χωρών της ευρωζώνης το 2022. Η ανασυγκρότηση της δημοσιονομικής ιεραρχίας βρίσκεται ήδη σε προοδευτικότητα -κατά τη γνώμη του.

Μεγαλύτερο χρέος και υψηλότερος κίνδυνος

Η Societe Generale πιστεύει ότι καθώς η γραμμή μεταξύ περιφερειακών και ημιπυρηνικών ζωνών θαμπώνει, ένας ευκολότερος τρόπος θα είναι να χωριστούν οι χώρες με βάση το λόγο χρέους προς ΑΕΠ το 2022. Η Ιταλία, η Ελλάδα, η Ισπανία, η Πορτογαλία, η Γαλλία και το Βέλγιο θα είναι στο υψηλότερο {επίπεδο} του ομίλου χρέος, ενώ η Φινλανδία, η Αυστρία, η Γερμανία, η Ολλανδία και η Ιρλανδία θα είναι στην ομάδα χαμηλού χρέους. Αξίζει να σημειωθεί εδώ ότι η Societe Generale βλέπει την Ελλάδα ως τη χώρα με τη μεγαλύτερη δημοσιονομική προσαρμογής, με το χρέος να πέφτει από το υψηλότερο μεταξύ των μεγάλων ευρωπαϊκών αγορών ομολόγων στο πέμπτο χαμηλότερο.

Η Societe Generale παρατηρεί δύο πρότυπα: πρώτον, με εξαίρεση την Πορτογαλία, οι υπερχρεωμένες χώρες θα έχουν χρέος πάνω από το 100% του ΑΕΠ μεσοπρόθεσμα, ενώ οι χώρες με χαμηλό χρέος μπορεί να παραμείνουν πολύ κάτω από το 100%. Αυτό σημαίνει ότι τα ομόλογα των υπερχρεωμένων χωρών θα παραμείνουν πιο εκτεθειμένα σε διεύρυνση των πιστωτικών περιθωρίων, κάτι που φαίνεται όλο και πιο πιθανό στην τελική φάση του κύκλου σύσφιξης της νομισματικής πολιτικής.

Δεύτερον, εάν χρειαστεί να αναχρηματοδοτηθεί περισσότερο χρέος, οι υπερχρεωμένες χώρες θα επηρεαστούν περισσότερο από το αυξανόμενο κοστούς δανεισμού, καθώς το κοστούς των τόκων αναμένεται να αυξηθεί ταχύτερα.

Η βασική διαφορά

Η βελτίωση των οικονομικών μεγεθών σε μικρότερες χώρες αντανακλάται στις αξιολογήσεις πιστοληπτικής ικανότητας. Η Ελλάδα ανέκτησε την πιστοληπτική της ικανότητα επενδυτικής βαθμίδας από τον S&P μόλις τον Οκτώβριο και πιθανότατα θα λάβει άλλη μία τον Δεκέμβριο.

Η βαθμολογία της Ιρλανδίας βελτιώνεται ραγδαία και θα μπορούσε ενδεχομένως να ανέλθει κοντά στο ΑΑΑ. Καθώς ο προϋπολογισμός της Πορτογαλίας για το 2024 αναμένεται να εγκριθεί φέτος, η πιστοληπτική ικανότητα της χώρας θα πρέπει να αναβαθμιστεί περαιτέρω, εάν δεν πραγματοποιηθούν πολιτικοί κίνδυνοι μετά το 2024.

Από την άλλη πλευρά, η επιδείνωση της αξιολόγησης ενδέχεται να συνεχιστεί στη Γαλλία, το Βέλγιο και την Ιταλία. Η Societe Generale πιστεύει ότι η {αξιολόγηση} της Ιταλίας θα υποβληθεί σε ειδική ανάλυση κειμένου το 2024, καθώς η δυνητική οικονομική ανάπτυξη ιδεών της χώρας εξαρτάται από την απορρόφηση κεφαλαίων από το Ταμείο Ανασυγκρότησης. Ωστόσο, το 2024, οι απειλές για την Ιταλία, το Βέλγιο και τη Γαλλία ενδέχεται να γίνουν πιο ορατές.