Ποσό 74,8 εκατ. ευρώ θα διατεθεί για την αποπληρωμή υφιστάμενων τραπεζικών δανείων

Στις 11 Δεκεμβρίου θα ξεκινήσει η δημόσια προσφοράς ομολόγου αξίας 100 εκατ. ευρώ που εκδίδει η Ideal Holdings και στις 8 Δεκεμβρίου θα ανακοινωθεί το εύρος των επιτοκίων. Στο πλαίσιο αυτό, η εταιρεία δημοσίευσε ένα ενημερωτικό δελτίο στο οποίο εξηγεί πώς σκοπεύει να διαθέσει τα κεφάλαια που αποκτήθηκαν.

Ideal Holdings: Έκδοση ομολογιακού δανείου έως 100 εκατ. ευρώ

Ειδικότερα, το συνολικό ποσό των κεφαλαίων που θα συγκεντρωθούν σε {περίπτωση} πλήρους ασφάλισης θα είναι 95,8 εκατ. ευρώ μείον τα έξοδα έκδοσης 4,2 εκατ. ευρώ περίπου (συμπεριλαμβανομένου του ΦΠΑ). Στόχος της εταιρείας είναι να είναι διαθέσιμη με τους εξής τρόπους:

I. Το ποσό των 74,8 εκατ. ευρώ θα διατεθεί εντός 3 μηνών από την Ημερομηνία Έκδοσης για την αποπληρωμή του υφιστάμενου τραπεζικού δανείου της Εκδότριας. Ειδικότερα, η Εταιρεία θα παρέχει:

(1) Το ποσό των 29,92 εκατ. ευρώ πλέον σχετικών τόκων και λοιπών δαπανών που σχετίζονται με την πρόωρη εξόφληση σε ανώνυμη τραπεζική εταιρεία με την επωνυμία «TRAPEZA EUROBANK» για την αποπληρωμή οφειλής του από 30/08/2023 Κοινού Ομολογιακού Δανείου.

(2) Ποσό 29,92 εκατ. ευρώ πλέον σχετικών τόκων και λοιπών εξόδων που σχετίζονται με την πρόωρη εξόφληση σε ανώνυμη τραπεζική εταιρεία με την επωνυμία «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ» για την εξόφληση οφειλής στο πλαίσιο του Ομολογιακού Δανείου της 30/08/2023. .

(3) Το ποσό των 14,96 εκατ. ευρώ πλέον ισχύοντες τόκους και λοιπά έξοδα που σχετίζονται με την πρόωρη εξόφληση σε ανώνυμη τραπεζική εταιρεία με την επωνυμία «ALPHA BANK» για την αποπληρωμή του χρέους στο πλαίσιο του κοινού ομολογιακού δανείου από τις 30 Αυγούστου 2023.

II Το υπόλοιπο ποσό, ήτοι 21 εκατ. ευρώ του ποσού των ανωτέρω καθαρών κεφαλαίων, μετά την κατανομή του ανωτέρω ποσού στο σημαντικό σημείο (i), θα διατεθεί για τη χρηματοδότηση μελλοντικών εξαγορών εταιρειών από τον Εκδότη ή οποιαδήποτε από τις Θυγατρικές του εντός 24 μήνες από την Ημερομηνία Έκδοσης.

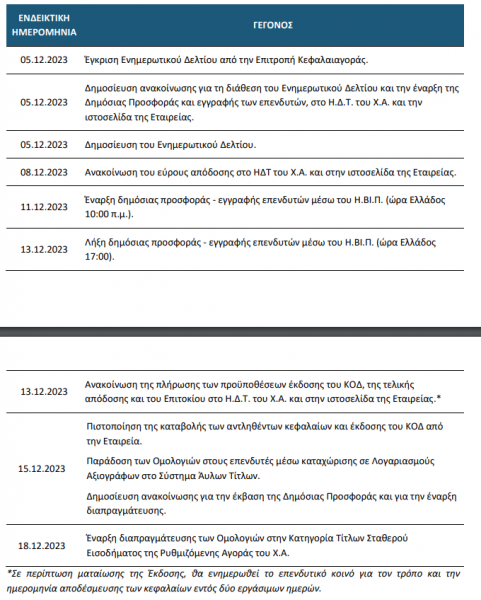

Χρονοδιάγραμμα δημόσιας προσφοράς

Η εταιρεία «ΙΔΕΑΛ ΣΥΜΜΕΤΟΧΩΝ Α.Ε.» (εφεξής «Εκδότης» ή «Εταιρεία») ενημερώνει ότι από τις 5 Δεκεμβρίου 2023 έθεσε στη διάθεση του επενδυτικού κοινού το Ενημερωτικό Δελτίο που εγκρίθηκε στη συνεδρίαση του Διοικητικού Συμβουλίου του Επιτροπή Κεφαλαιαγοράς στις 5 Δεκεμβρίου 2023, η οποία συντάχθηκε σύμφωνα με τον Κανονισμό (ΕΕ) 2017/1129, τους Κατ’ εξουσιοδότηση Κανονισμούς (ΕΕ) 2019/979 και (ΕΕ) 2019/980 και το άρθ. 57-68 του ν. 4706/2020, όπως ισχύει, για την έκδοση ομολογιακού δανείου (εφεξής «ΚΩΔΙΚΟΣ») από την Εταιρεία, συνολικού κεφαλαίου μέχρι 100.000.000 ευρώ για περίοδο πέντε (5) ετών, διαιρούμενο. σε 100.000 κατ’ ανώτατο όριο άυλα, κοινά, ανώνυμα ομόλογα ονομαστικής αξίας 1.000 ευρώ έκαστο (εφεξής «ομόλογα»), σύμφωνα με την απόφασης του Διοικητικού Συμβουλίου της Εταιρείας της 28ης Νοεμβρίου 2023 (εφεξής ως το θέμα”).

Τα εκδοθέντα ομόλογα θα τεθούν στη διάθεση των επενδυτών μέσω δημόσιας προσφοράς στην επικράτεια της Ελλάδας (εφεξής «Δημόσια Πρόταση»), χρησιμοποιώντας την υπηρεσία Ηλεκτρονικού Βιβλίου Προσφορών (εφεξής «ΗΙΒ») του Χρηματιστηρίου Αθηνών. (εφεξής «ΧΑ»), θα είναι εγγεγραμμένοι στο μητρώο SAT και θα γίνονται δεκτοί προς διαπραγμάτευση στην κατηγορία τίτλων σταθερού εισοδήματος στη Ρυθμιζόμενη Αγοράστρια ΑΧΑ.

Το Χρηματιστήριο Αθηνών (ΧΑ) στη συνεδρίασή του της 4ης Δεκεμβρίου 2023 ενέκρινε την πρόλογος των Ομολογιών στην κατηγορία τίτλων σταθερού εισοδήματος στη ρυθμιζόμενη αγοράστρια ΧΑ, με την επιφύλαξη της έγκρισης του Ενημερωτικού Δελτίου από την Επιτροπή Κεφαλαιαγοράς και της επιτυχούς ολοκλήρωσης του τη Δημόσια Πρόταση των Ομολογιών του Εκδότη.

Παρακάτω, το αναμενόμενο χρονοδιάγραμμα ολοκλήρωσης της Δημόσιας Πρότασης, έκδοσης ΚΩΔΙΚΟΥ και εισαγωγής των Ομολογιών προς διαπραγμάτευση στην κατηγορία τίτλων σταθερού εισοδήματος στη Ρυθμιζόμενη Αγοράστρια ΑΧΑ έχει ως εξής: